Bank Indonesia (BI) dalam Rapat Dewan Gubernur (RDG) yang berlangsung selama 14-15 Januari 2025 telah menetapkan kebijakan menurunkan tingkat suku bunga acuan (BI rate) menjadi 5,75% atau 25 satuan unit ukur/basis point (bps). Kebijakan ini juga diikuti dengan penurunan tingkat suku bunga dasar BI (BI rate) yang juga berlaku untuk fasilitas deposito (Deposit Facility) menjadi sebesar 5%, dan suku bunga fasilitas pinjaman (Lending Facility) sebesar 6,50%. Telah sangat lama lembaga bank sentral Indonesia (BI) ini menahan suku bunganya di level 6% yang berdampak cukup signifikan terhadap pengelolaan makro ekonomi Indonesia.

Selain kebijakan suku bunga acuan BI yang tak berdampak optimal kinerjanya (terus naik turun hanya 25 bps), intervensi untuk menguatkan pergerakan nilai tukar rupiah yang terus menerus tertekan berat terhadap dolar Amerika Serikat (AS) juga tak berhasil dilakukan. Sejak tahun 2023 pergerakan nilai tukar rupiah terhadap kurs dollar AS naik-turun dikisaran Rp15.000-16.500, padahal tahun 2018 masih sekitar Rp13.000 per US$1. Keputusan ini jelas tidak konsisten dengan fakta terjadinya deflasi pada tahun 2024 dan upaya akan tetap menjaga rendahnya inflasi 2025 dan 2026 yang terkendali dengan sasaran kisaran 2,5-1%.

Sebab, pada tahun 2024 penyaluran kredit lembaga perbankan telah mencapai pertumbuhan lebih dari Rp7.720 triliun per Desember 2024, atau mengalami kenaikan sebesar 10,79% secara tahunan (yoy). Dan, pertumbuhan kredit itu terutama ditopang oleh kenaikan kredit investasi sebesar 13,77% secara tahunan atau naik 0,69% . Lalu, disusul oleh kredit modal kerja dan konsumsi, masing-masing, tumbuh sebesar 8,92% yoy (turun1,83% bulanan) dan 10,94% yoy (naik 0,11% bulanan). Yang berarti, masih terdapat dana pihak ketiga yang mengendap dalam jumlah besar pada lembaga perbankan.

Kenaikan persentase kredit ini terjadi tidak lain oleh adanya kenaikan Dana Pihak Ketiga (DPK) yang dihimpun oleh perbankan dengan pertumbuhan sebesar 7,54% secara tahunan (year on year/yoy) pada Nopember 2024, yaitu berjumlah Rp8.836 triliun. Angka ini mengalami peningkatan dibanding bulan Oktober 2024 yang tumbuh hanya 6,74% yoy dengan nilai Rp8.751 triliun atau naik sejumlah Rp85 triliun. Disamping itu, pertumbuhan kredit dan DPK perbankan ini juga diikuti oleh kualitas harta kekayaan (asset) yang cukup baik dan terjaga unjuk kinerjanya. Hal ini terlihat dari rasio kredit bermasalah/macet kotor (Non Performing Loan/NPL Gross) yang berada di bawah tingkat (level) 3% atau dikisaran 2- 2,2%, dan NPL bersih/Net pada November 2024 hanya sebesar 0,75%.

Secara umum, kinerja positif lembaga perbankan ini tentu saja tidak terlepas dari pendapatan bunga bersih yang berasal dari selisih (spread) suku bunga BI yang ditetapkan. Pendapatan bunga lembaga perbankan ini mencapai lebih dari Rp259,75 triliun. Bahkan, BCA dan Bank Mandiri mencatat pertumbuhan pendapatan bunga bersih yang positif dan pesat. Pendapatan bunga BCA melesat hingga 9,50% yoy, sementara Bank Mandiri hanya tumbuh sebesar 3,81% yoy. Walaupun, belum tampak peningkatan alokasi kredit untuk sektor terbesar yang menguasai hajat hidup orang banyak, yaitu pertanian, perkebunan, peternakan, perikanan dan kelautan.

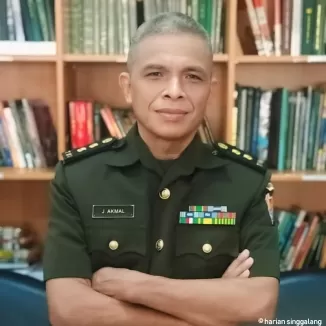

Maka, pernyataan Gubernur BI Perry Warjiyo dihadapan insan pers, bahwa ke depan akan terus mengarahkan kebijakan moneter, menjaga inflasi sesuai sasarannya dalam periode deflasi patut dipertanyakan. Apalagi, atas otoritas pengelolaan nilai tukar rupiah dalam mendorong pertumbuhan ekonomi lebih dinamis tidak terjadi secara signifikan. Malah kebijakan penurunan suku bunga acuan BI yang seupil, yaitu 25 bps bukanlah sesuatu yang fundamental memperbaiki kinerja sektor industri dan kecil pengaruhnya bagi peningkatan akseleratif pertumbuhan ekonomi diatas 5 persen.Dukungan Perbankan Untuk Asta Cita

Optimalisasi penyaluran kredit akan lebih intensif pada tahun 2025 jika Gubernur BI mengambil kebijakan penyesuaian suku bunga acuan (BI rate) dikisaran 250-300 bps dan tidak hanya 25 bps. Dengan suku bunga acuan BI yang lebih rendah serta didukung oleh kebijakan fiskal oleh Kementerian Keuangan yang lebih proporsional dan adil, maka perekonomian nasional akan terakselarasi. Jangkauan penyaluran kredit dengan BI rate sebesar 2,5-3 persen akan membuat lembaga perbankan umum adaptif terhadap selisih (spread) bunganya sehingga bunga pinjaman komersial kepada debitur bisa berada dikisaran 4-5%. Latar belakang penurunan suku bunga acuan BI yang hanya 25 bps patut dipertanyakan dan dicurigai disaat intervensi moneter lebih terbuka untuk dimaksimalkan untuk memperbaiki kondisi makro ekonomi Indonesia.

Ditengah kinerja penyaluran kredit dan raihan laba yang meningkat serta NPL perbankan yang semakin rendah justru kebijakan moneter BI yang lebih responsif dan memadai sangat dibutuhkan. Untuk memacu capaian pertumbuhan penyaluran kredit lebih positif dan progresif maka tingkat suku bunga perbankan dapat ditetapkan lebih rendah dari yang diberlakukan tahun 2023 dan 2024. Belajar kepada pengalaman kebijakan suku bunga acuan bank sentral negara Jepang yangmana tingkat bunga perbankan pernah diberlakukan sebesar 0 persen. Adalah janggal, Indonesia yang berideologi Pancasila justru menerapkan suku bunga pinjaman yang tinggi.